Quel est le barème de l'impôt sur le revenu ?

Impôt sur le revenu : déclaration 2025 des revenus de 2024

Cette page est à jour au 16 février 2025. Elle prend en compte la loi du 14 février 2025 de finances pour 2025 .

Cependant, les formulaires, services en ligne et documents d'information ne sont pas encore disponibles pour la campagne 2025 de la déclaration des revenus de 2024 (qui s'ouvrira le 10 avril). Ils seront mis en ligne dès qu'ils seront disponibles.

Le barème sert au calcul de votre impôt .

Il est progressif .

Il comporte plusieurs tranches de revenu , qui correspondent chacune à un taux d'imposition différent , qui varie de 0 % à 45 % .

Pour appliquer le barème de l'impôt à votre revenu imposable, il faut tenir compte du quotient familial , c'est-à-dire de votre nombre de parts, qui dépend de votre situation et du nombre de personnes dans votre foyer fiscal.

À noter

Le barème de l'impôt est fixé chaque année . Par exemple, le barème de 2025 (applicable aux revenus de 2024) est fixé par la loi de finances pour 2025.

|

Tranches de revenus |

Taux d'imposition de la tranche de revenu |

|---|---|

|

Jusqu'à 11 497 € |

0 % |

|

De 11 498 € à 29 315 € |

11 % |

|

De 29 316 € à 83 823 € |

30 % |

|

De 83 824 € à 180 294 € |

41 % |

|

Plus de 180 294 € |

45 % |

Le taux marginal d’imposition (TMI) est le taux d’imposition qui s’applique à la tranche la plus élevée de vos revenus.

Le taux moyen d’imposition est le taux moyen auquel vos revenus sont taxés. Il vous indique la part que représente votre impôt dans vos revenus .

À noter

L'avantage fiscal lié aux enfants est limité. C'est le plafonnement du quotient familial .

Nous vous présentons quelques exemples de calcul :

Un célibataire (foyer d'une seule part) dont le revenu net imposable est de 30 000 € , sans aucune réduction ni déduction.

Son quotient familial est de 30 000 € .

Pour le calcul de son impôt :

-

Jusqu'à 11 497 € : 0 %

-

De 11 498 € à 29 315 € : ( 29 315 € - 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

-

De 29 316 € à 30 000 € : ( 30 000 € - 29 315 € ) x 30 % = 685 € × 30 % = 205,50 € .

Son impôt brut est de : 0 € + 1 959,98 € + 205,50 € = 2 165,48 € .

Le taux marginal d'imposition (TMI) de ce contribuable est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un couple marié ou pacsé sans enfant (foyer de 2 parts) ayant perçu un revenu net imposable de 60 000 € .

Son quotient familial est de 60 000 € : 2 = 30 000 € .

Pour le calcul de son impôt :

-

Jusqu'à 11 497 € : 0 %

-

De 11 498 € à 29 315 € : ( 29 315 € - 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

-

De 29 316 € à 30 000 € : ( 30 000 € - 29 315 € ) x 30 % = 685 € × 30 % = 205,50 € .

L'impôt brut de chaque membre du couple est de : 0 € + 1 959,98 € + 205,50 € = 2 165,48 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2, puisqu'il s'agit d'un couple marié ou pacsé.

Le couple devra donc un impôt de 2 165,48 € × 2 , soit 4 330,96 € .

Le taux marginal d'imposition (TMI) de ce couple est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un couple marié ou pacsé sans enfant (foyer de 2 parts) ayant perçu un revenu net imposable de 90 000 € .

Son quotient familial est de 90 000 € : 2 = 45 000 € .

Pour le calcul de son impôt :

-

Jusqu'à 11 497 € : 0 %

-

De 11 498 € à 29 315 € : ( 29 315 € - 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

-

De 29 316 € à 45 000 € : ( 45 000 € - 29 315 € ) x 30 % = 15 685 € × 30 % = 4 705,50 € .

L'impôt brut de chaque membre du couple est de : 0 € + 1 959,98 € + 4 705,50 € = 6 665,48 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2 puisqu'il s'agit d'un couple marié ou pacsé.

Le couple devra donc un impôt de 6 665,48 € × 2 , soit 13 330,96 € .

Le taux marginal d'imposition (TMI) de ce couple est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un couple marié ou pacsé avec 1 enfant (foyer de 2,5 parts, 1 part pour chaque parent et 1 demi-part pour l'enfant) ayant perçu un revenu net imposable de 60 000 € .

Son quotient familial est de 60 000 € : 2,5 = 24 000 € .

Pour le calcul de son impôt :

-

Jusqu'à 11 497 € : 0 %

-

De 11 498 € à 24 000 € : ( 24 000 € - 11 497 € ) x 11 % = 12 503 € × 11 % = 1 375,33 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2,5 puisqu'il s'agit d'un couple marié ou pacsé avec 1 enfant.

Le couple avec 1 enfant devrait donc un impôt de : 1 375,33 € x 2,5 , soit 3 438,33 € .

Le couple a droit à un avantage fiscal maximal de 1 791 € pour son enfant (c'est le plafonnement du quotient familial ).

Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de 60 000 € devra un impôt de 4 330,96 € .

Ainsi, l'avantage lié à l'enfant est de 892,63 € ( 4 330,96 € - 3 438,33 € ).

Le montant de cet avantage est inférieur à l'avantage maximal de 1 791 € .

Le couple avec 1 enfant devra donc un impôt de 3 438,33 € .

Le taux marginal d'imposition (TMI) de ce couple avec 1 enfant est de 11 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 11 % .

Un couple marié ou pacsé avec 1 enfant (foyer de 2,5 parts, 1 part pour chaque parent et 1 demi-part pour l'enfant) ayant perçu un revenu net imposable de 90 000 € .

Son quotient familial est de 90 000 € : 2,5 = 36 000 € .

Pour le calcul de son impôt :

-

Jusqu'à 11 497 € : 0 %

-

De 11 498 € à 29 315 € : ( 29 315 € - 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

-

De 29 316 € à 36 000 € : ( 36 000 € - 29 315 € ) x 30 % = 6 685 € × 30 % = 2 005,50 € .

L'impôt brut de chaque membre du couple est de : 0 € + 1 959,98 € + 2 005,50 € = 3 965,48 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2,5 puisqu'il s'agit d'un couple marié ou pacsé avec 1 enfant.

Le couple avec 1 enfant devrait donc un impôt de 3 965,48 € × 2,5 , soit 9 913,70 € .

Le couple a droit à un avantage fiscal maximal de 1 791 € pour son enfant (c'est le plafonnement du quotient familial ).

Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de 90 000 € devra un impôt de 13 330,96 € .

Ainsi, l'avantage lié à l'enfant est de 3 417,26 € ( 13 330,96 € - 9 913,70 € ).

Ce montant dépasse l'avantage fiscal maximal auquel le couple a droit pour son enfant de 1 626,26 € ( 3 417,26 € - 1 791 € ).

Le couple avec 1 enfant devra donc un impôt de 11 539,96 € ( 9 913,70 € + 1 626,26 € ).

Le taux marginal d'imposition (TMI) de ce couple avec 1 enfant est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un couple marié ou pacsé avec 2 enfants (foyer de 3 parts, 1 part pour chaque parent et 1 demi-part pour chaque enfant) ayant perçu un revenu net imposable de 60 000 € .

Son quotient familial est de 60 000 € : 3 = 20 000 € .

Pour le calcul de son impôt :

-

Jusqu'à 11 497 € : 0 %

-

De 11 498 € à 20 000 € : ( 20 000 € - 11 497 € ) x 11 % = 8 503 € × 11 % = 935,33 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 3 puisqu'il s'agit d'un couple marié ou pacsé avec 2 enfants.

Le couple avec 2 enfants devrait donc un impôt de : 935,33 € x 3 , soit 2 805,99 € .

Le couple a droit à un avantage fiscal maximal de 3 582 € ( 1 791 € x 2) pour ses 2 enfants (c'est le plafonnement du quotient familial ).

Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de 60 000 € devra un impôt de 4 330,96 € .

Ainsi, l'avantage lié aux 2 enfants est de 1 524,97 € ( 4 330,96 € - 2 805,99 € ).

Le montant de cet avantage est inférieur à l'avantage maximal de 3 582 € .

Le couple avec 2 enfants devra donc un impôt de 2 805,99 € .

Le taux marginal d'imposition (TMI) de ce couple avec 2 enfants est de 11 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 11 % .

Un couple marié ou pacsé avec 2 enfants (foyer de 3 parts, 1 part pour chaque parent et 1 demi-part pour chaque enfant) ayant perçu un revenu net imposable de 90 000 € .

Son quotient familial est de 90 000 € : 3 = 30 000 € .

Pour le calcul de son impôt :

-

Jusqu'à 11 497 € : 0 %

-

De 11 498 € à 29 315 € : ( 29 315 € - 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

-

De 29 316 € à 30 000 € : ( 30 000 € - 29 315 € ) x 30 % = 685 € × 30 % = 205,50 € .

L'impôt brut de chaque membre du couple est de : 0 € + 1 959,98 € + 205,50 € = 2 165,48 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 3 puisqu'il s'agit d'un couple marié ou pacsé avec 2 enfants.

Le couple avec 2 enfants devrait donc un impôt de 2 165,48 € × 3 , soit 6 496,44 € .

Le couple a droit à un avantage fiscal maximal de 3 582 € ( 1 791 € x 2) pour ses 2 enfants (c'est le plafonnement du quotient familial ).

Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de 90 000 € devra un impôt de 13 330,96 € .

Ainsi, l'avantage lié aux enfants est de 6 834,52 € ( 13 330,96 € - 6 496,44 € ).

Ce montant dépasse l'avantage fiscal maximal auquel le couple a droit pour ses 2 enfants de 3 252,52 € ( 6 834,52 € - 3 582 € ).

Le couple avec 2 enfants devra donc un impôt de 9 748,96 € ( 6 496,44 € + 3 252,52 € ).

Le taux marginal d'imposition (TMI) de ce couple avec 2 enfants est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un parent isolé avec 1 enfant (foyer de 2 parts, 1 part pour le parent, 1 demi-part pour l'enfant en résidence principale et 1 demi-part supplémentaire en tant que parent isolé) ayant perçu un revenu net imposable de 30 000 € .

Son quotient familial est de 30 000 € : 2 = 15 000 € .

-

Jusqu'à 11 497 € : 0 %

-

De 11 498 € à 15 000 € : ( 15 000 € - 11 497 € ) x 11 % = 3 503 € x 11 % = 385,33 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2 puisqu'il s'agit d'un parent isolé avec 1 enfant.

À noter : l'avantage en impôt est réduit de moitié en cas de résidence alternée.

L'impôt brut de la famille est de : 385,33 € x 2 , soit 770,66 € .

Le parent isolé avec 1 enfant a droit à un avantage fiscal maximal de 4 224 € pour son enfant (c'est le plafonnement du quotient familial ).

Pour rappel, un célibataire sans enfant ayant perçu un revenu net imposable de 30 000 € devra un impôt de 2 165,48 € .

Ainsi, l'avantage lié à l'enfant est de 1 394,82 € ( 2 165,48 € - 770,66 € ).

Le montant de cet avantage est inférieur à l'avantage maximal de 4 224 € .

Le parent isolé avec 1 enfant devra donc un impôt de 770,66 € .

Le taux marginal d'imposition (TMI) de cette famille est de 11 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 11 % .

Un parent isolé avec 2 enfants (foyer de 2,5 parts, 1 part pour le parent, 1 demi-part pour chaque enfant en résidence principale et 1 demi-part supplémentaire en tant que parent isolé) ayant perçu un revenu net imposable de 30 000 € .

Son quotient familial est de 30 000 € : 2,5 = 12 000 € .

-

Jusqu'à 11 497 € : 0 %

-

De 11 498 € à 12 000 € : ( 12 000 € - 11 497 € ) x 11 % = 503 € x 11 % = 55,33 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2,5 puisqu'il s'agit d'un parent isolé avec 2 enfants.

À noter : l'avantage en impôt est réduit de moitié en cas de résidence alternée.

L'impôt brut de la famille est de : 55,33 € x 2,5 , soit 138,25 € .

Le parent isolé avec 2 enfants a droit à un avantage fiscal maximal de 6 015 € ( 4 224 € + 1 791 € ) pour ses 2 enfants (c'est le plafonnement du quotient familial ).

Pour rappel, un célibataire sans enfant ayant perçu un revenu net imposable de 30 000 € devra un impôt de 2 165,48 € .

Ainsi, l'avantage lié à l'enfant est de 2 027,23 € ( 2 165,48 € - 138,25 € ).

Le montant de cet avantage est inférieur à l'avantage maximal de 6 015 € .

Le parent isolé avec 2 enfants devra donc un impôt de 138,25 € .

Le taux marginal d'imposition (TMI) de cette famille est de 11 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 11 % .

Impôt sur le revenu : barème 2025

Service Public (DILA)

Impôt sur le revenu

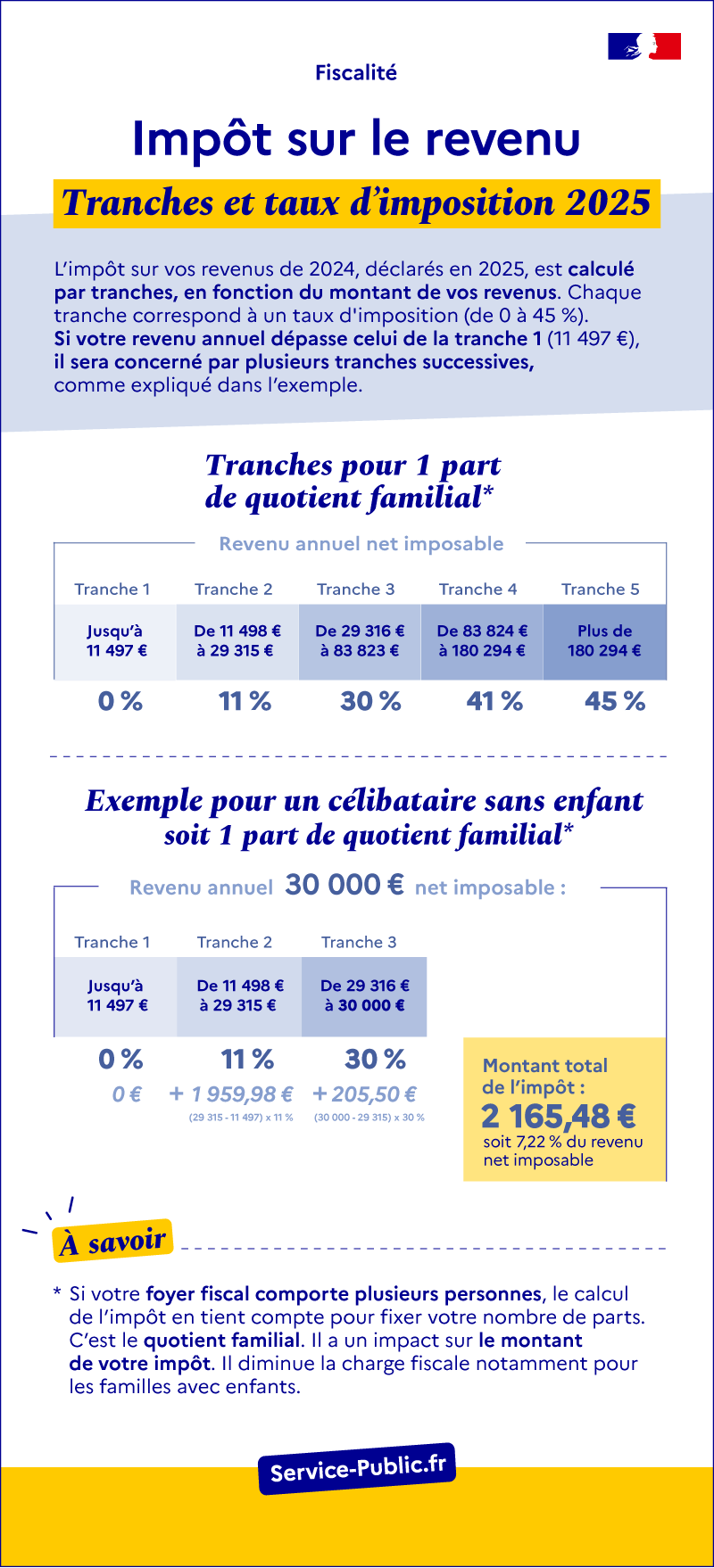

Tranches et taux d'imposition 2025

Votre impôt est calculé par tranches, en fonction du montant de votre revenu. Chaque tranche correspond à un taux d'imposition (de 0 à 45 %). Si votre revenu annuel dépasse celui de la tranche 1 (11 497 €), il sera concerné par plusieurs tranches successives, comme expliqué dans l'exemple.

Tranches pour 1 part de quotient familial :

- Jusqu'à 11 497 € (tranche 1) : taux d'imposition de 0 %

- De 11 498 € à 29 315 € (tranche 2) : taux d'imposition de 11 %

- De 29 316 € à 83 823 € (tranche 3) : taux d'imposition de 30 %

- De 83 824 € à 180 294 € (tranche 4) : taux d'imposition de 41 %

- Plus de 180 294 € (tranche 5) : taux d'imposition de 45 %

Exemple de calcul pour 1 part de quotient familial :

Un célibataire (1 part) dont le revenu annuel net imposable est de 30 000 €, le calcul de son impôt est le suivant :

- Jusqu'à 11 497 € (tranche 1) : 0 €

- De 11 498 € à 29 315 € (tranche 2) : 1 959,98 €, soit (29 315 – 11497) x 11 %

- De 29 316 € à 30 000 € (tranche 3) : 205,50 €, soit (30 000 – 29 315) x 30 %

Montant total de l'impôt : 2 165,48 €, soit 7,22 % de son revenu net imposable.

À savoir : si votre foyer fiscal comporte plusieurs personnes, le calcul de l'impôt en tient compte pour fixer votre nombre de parts. C’est le quotient familial. Ce mécanisme a un impact sur le montant de votre impôt. Il diminue notamment la charge fiscale pour les familles avec enfants.

Attention

Le barème n'est qu'un élément du calcul de l'impôt sur le revenu . Vous pouvez faire une estimation de votre impôt à payer grâce au simulateur des services fiscaux.

Services en ligne et formulaires

-

Simulateur de calcul pour 2025 : impôt sur les revenus de 2024

Ministère chargé des finances

Et aussi sur service-public.fr

Textes de référence

- Code général des impôts : articles 193 à 199

Calcul de l'impôt sur le revenu - Code général des impôts : articles 1657 à 1659 A

Montant en deçà duquel l'impôt n'est pas mis en recouvrement (article 1657) - Bofip-Impôts n°BOI-IR-LIQ-20 relatif au calcul de l'impôt sur le revenu

Services en ligne et formulaires

-

Déclaration des revenus (papier) Cerfa n°10330

Ministère chargé des finances -

Déclaration 2024 en ligne des revenus de 2023 (espace Particulier)

Ministère chargé des finances -

Impôts : accéder à votre espace Particulier

Ministère chargé des finances -

Simulateur de calcul pour 2025 : impôt sur les revenus de 2024

Ministère chargé des finances

Pour en savoir plus

-

Site des impôts

Ministère chargé des finances -

Brochure pratique 2024 - Déclaration des revenus de 2023

Ministère chargé des finances